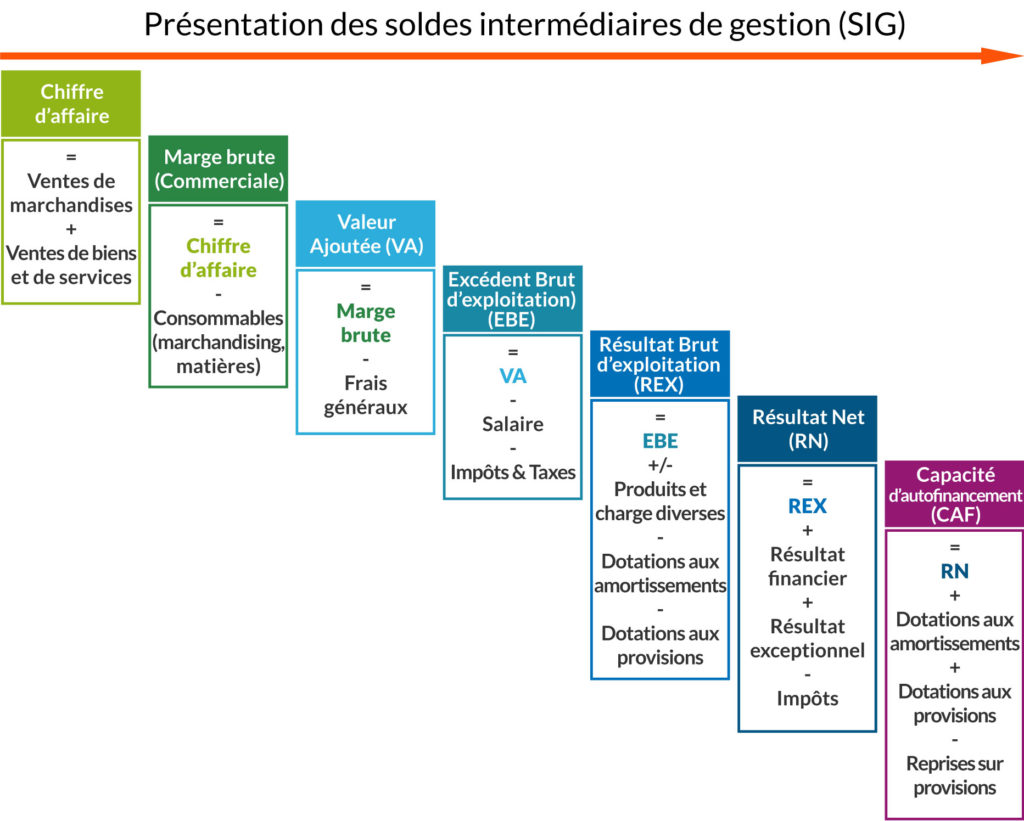

Les soldes intermédiaires de gestion sont les indicateurs du compte de résultat comme le présente le schéma qu’on peut trouver sur le site marketing-etudiant.fr :

Ils sont classés comme suit :

-Marge commerciale :

nous allons reparler de notre fameuse marge brute dont j’ai déjà fait un article dont vous trouverez l’adresse ci-dessous, donc je n’en dirais pas plus !

Article : « Ne perdez pas de temps mais gagnez de l’argent : le calcul de le marge brute et nette»

-La valeur ajoutée :

la valeur ajoutée a pour objectif de définir le solde restant d’argent que vous avez après avoir retiré tous les services extérieurs dont vous avez eu besoin pour créer cette somme. Autrement dit, c’est vos ventes moins l’achat de produits (matière première, marchandises, …) et services extérieurs (Loyer, Électricité, Honoraire d’expert-comptable, … dont ces entreprises elles même ont créées de la valeur en vous vendant leurs produits et services).

A quoi ça sert ? A des fins statistiques et pour faire des études comparatives avec d’autres entreprises et pays.

En fait, la somme de toutes les valeurs ajoutées des entreprises dans un pays donne : le Produit Intérieur Brut (PIB). Donc, le blog de « comprendre la gestion » n’est pas là pour faire des études statistiques mais d’apporter de la clarté et des outils opérationnelles pour les gérants de PME –PMI. Donc, je vais m’arrêter là sur la valeur ajoutée.

-L’excédent brut d’exploitation appelé aussi EBE :

on commence à avoir une deuxième information intéressante (après la marge commerciale). L’EBE ou en anglais on l’appelle aussi EBITDA pour « Earnings Before Interest, Taxes, Depreciation, and Amortization » (pour les puristes, ce n’est pas exactement la même méthode de calcul mais généralement on trouve le même résultat).

C’est indicateur est pour moi l’un des plus importants car il sert à deux choses :

1/ montré la réelle richesse créée de l’entreprise après avoir utilisé de la matière première, marchandises, services extérieurs, payé ses collaborateurs, et les taxes. Au-delà, sauf les intérêts d’emprunts et l’impôt sur les sociétés, il n’y a quasiment plus de sortie d’argents. Donc, connaitre son EBE permet de savoir si l’entreprise peut créer de la richesse par son activité.

2/ afin de pouvoir évaluer la valeur d’une entreprise. J’aborderais cette notion un peu plus tard dans mes articles, mais l’EBE qu’on multiplie par 5 ou 7 ans permet de mettre en avant la valeur d’un l’entreprise. En effet, on imagine que l’entreprise à la capacité de rembourser ce qu’elle a couté pour sa valeur d’achat qu’en fonction de sa richesse quelle créé. Et c’est l’EBE qui nous aide à calculer cette valeur. On appelle cela une « méthode projective » ou « approche intrinsèque ». En gros, ce que l’entreprise est capable de générer comme richesse future.

-Le Résultat d’exploitation ou REX :

Là encore c’est un indicateur pertinent car on prend en compte les amortissements (donc l’impact des investissements en équipement ou matériel pour faire fonctionner son entreprise).

En revanche, la stratégie qu’on peut mener sur nos investissements peut changer la vision économique souvent pour des raisons d’optimisation fiscale donc non en lien avec l’activité de l’entreprise. Donc, c’est un indicateur utile pour mettre en avant la stratégie globale de l’entreprise mais pas forcément pour montrer la performance de celle-ci.

-La capacité d’auto financement ou CAF :

Là aussi j’ai fait un article sur la CAF que vous retrouverez sous le lien ci-dessous :*

« La liberté financière : Capacité d’auto financement, cash Flow, Free cash flow, …»

C’est un indicateur très important car il met en avant le cash généré par l’entreprise. Pour faire simple, la méthode de calcul c’est :

CAF = Résultat net + les amortissements et provisions.

Don ce montant met en avant le cash (l’argent) que l’entreprise génère réellement.

Mais j’aimerais aller plus loin car il faut ajouter la Free Cash Flow, c’est-à-dire le cash réellement généré (la CAF) et on retire le remboursement d’emprunt annuel ! Est-ce que vous avez la capacité à rembourser vos emprunts.

Là encore vous trouverez plus de précision dans l’article que j’ai cité ci-dessus.

Pour conclure, les SIG sont des indicateurs utiles, et à comparer avec vos concurrents. Ce sont des outils qui peuvent à la fois des repères mais aussi des objectifs de rentabilité que vous souhaitez atteindre.

Pour ma part, les plus pertinents :

-La Marge brute

-l’EBE

-La CA ou le Free Cash Flow

Si cet article vous a inspiré, n’hésitez pas à le partager.

Si vous ressentez le besoin d’être accompagné dans votre gestion, nous pouvons vous proposer un rendez-vous de 30 minutes afin d’évaluer ensemble les possibilités d’accompagnement.

Pour prendre rendez-vous c’est par ici : cliquez ici

Merci

FTL